Il Minotauro Globale

di Umberto Bianchi - 03/06/2018

Fonte: Ereticamente

Quella del “Il Minotauro Globale” è una di quelle letture che non puoi non farti tutta d’un fiato. Scritto dall’ex ministro delle Finanze greco, Yanis Varoufakis, economista di scuola marxista, qualche anno fa, all’indomani della crisi finanziaria del 2008 e sebbene imperniato su tematiche di pura economia e finanza, non manca di esercitare una sua particolare suggestione, a causa di un testo scorrevole e di facile comprensibilità, caratteristiche queste, ben difficili da reperire altrimenti in testi del genere, il più delle volte caratterizzati da avvitamenti in tecnicismi e farraginosità linguistiche tali, da farne dei veri e propri “polpettoni” ad uso e consumo di ristrette cerchie di addetti ai lavori.

Principio cardine del testo, è una storia della graduale finanziarizzazione dell’economia mondiale, attraverso l’ottica del concetto di “eccedenza”. Quel “sovrappiù” produttivo che prenderà corpo sin dalla trasformazione dell’umana economia da fatto di pura sussistenza, frutto di un’impostazione nomade ed instabile delle primeve comunità umane, alla loro stabilizzazione e definitivo consolidamento attraverso agricoltura ed allevamento e ad una sempre più articolata organizzazione sociale. Quest’ultimo fenomeno sarà l’elemento che innesterà concretamente il fenomeno delle eccedenze, ovverosia di quel valore aggiunto che, passando dal possesso di surplus di materie prime (grano, frutta, bestiame, etc.) vedrà, all’alba della Rivoluzione Industriale, attraverso fenomeni come l’esproprio e l’abbandono coatto delle terre coltivabili in Irlanda e la loro trasformazione in “enclosure”, date in subaffitto a ad ex contadini, con il crearsi di attività produttive di massa, organizzate in fabbriche e con i relativi guadagni dei primi capitalisti, il venirsi a determinare della definitiva saldatura tra valore aggiunto e quel plusvalore di marxiana memoria che andrà via via, assumendo una valenza sempre più collegata all’inarrestabile finanziarizzazione dell’economia.

E tutto d’un tratto, il nostro ci scaraventa ai primordi del XX secolo. Allora i cambi e le transazioni finanziarie internazionali erano regolate dal “Golden Standard”, ovverosia le varie valute erano scambiate con tassi fissi, agganciati al valore dell’oro. E la cosa sembrava, tra mille impicci e sbalzi, procedere benino. Ma il grande balzo della Seconda Rivoluzione Industriale, di natura fordista e taylorista, oltre a portare ad un vertiginoso incremento della produzione industriale dell’intero mondo occidentale, reca con sé la tentazione di poter lucrare sul valore aggiunto di quelle attività. Se sino a quel punto il Golden Standard aveva garantito un sia pur fragile equilibrio, (legando i governi dei vari paesi al valore dell’oro ed inibendo, pertanto,la tentazione di immettere sul mercato, eccessive quantità di valuta, creando perniciose ondate inflattive, sic!), questo ultimo sarebbe stato messo a durissima prova, proprio dalla tentazione di creare moneta “ex nihilo”, lucrando sul valore aggiunto delle varie attività economiche.

Inizialmente, la cosa sembrò procedere bene, sin quando al valore nominale dei vari titoli non corrispose più quello delle attività di riferimento che, a causa di fisiologici, ma imprevisti cali di produzione, gettarono nel panico azionisti e risparmiatori che, nel vendere frettolosamente i titoli di cui sopra, provocarono una vera e propria crisi di insolvenza proprio di quelle istituzioni finanziarie che, della scommessa sulle prestazioni delle varie attività economiche, si erano fatte garanti. A chiudere furono, via via, migliaia di banche ed attività economiche ad esse correlate tra fabbriche, imprese e compagnia bella. Nulla fu risparmiato da quella spaventosa crisi. Nulla e nessuno. L’intero mondo industriale risentì di quella crisi. Gran Bretagna e Paesi Scandinavi uscirono dal Golden Standard per meglio poter difendere le proprie riserve valutarie. La Germania di Weimar, fu mortalmente colpita da quella spaventosa crisi. Una massiccia ondata inflattiva ridusse sul lastrico milioni di tedeschi.

Detto per inciso. La tanto vituperata “Italietta” fascista, quasi non fu toccata dalla crisi, se non in minima parte e questo, grazie ad una serie di provvedimenti economici connotati da un forte intervento del settore pubblico nell’economia, varati anzitempo.

Nel tentativo di arginare la crisi, gli Usa cercarono di imporre dazi alle importazioni, ottenendo solo un appesantimento della crisi, determinato dalle rappresaglie delle nazioni esportatrici. Il Secondo Conflitto Mondiale, rappresentò l’occasione-principe per gli Usa di riprendere il volano di una crescita senza precedenti, grazie al potenziamento programmato dell’industria bellica. La vittoria globale statunitense, rappresenterà l’occasione per inaugurare il proprio dominio non solo nell’ambito meramente politico ma anche, e soprattutto, in quello dell’economia e della finanza. Il tutto, senza assolutamente dimenticare la tragica lezione della crisi del ’29.

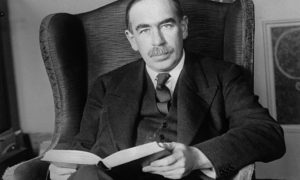

Assieme a Yalta e Teheran, quello di Bretton Woods nel ’44, sarà l’accordo che inaugurerà l’era del capitalismo globale a conduzione americana. Protagonisti dell’incontro, accanto ai rappresentanti delle altre nazioni vincitrici, sarebbero stati per la delegazione Usa Harry Dexter, e per quella britannica nientepopodimeno che lo stesso John Maynard Keynes, ambedue nel ruolo di veri e propri architetti del Nuovo Ordine Mondiale.

Quest’ultimo avrebbe trovato la propria attuazione in un sistema di tassi di cambio fissi che legavano insieme le economie capitaliste, accompagnato ad un particolare meccanismo di controllo (GSRM), imperniato sul Dollaro Usa quale valuta universale di riferimento, a sua volta agganciata all’oro, per il simbolico valore di 36 Dollari l’oncia. Pertanto tutte le valute del mondo occidentale sarebbero rimaste agganciate a questo valore, con un minimo “range” di oscillazione. Ma al fine di rafforzare e consolidare definitivamente l’intera costruzione, bisognava conferire un indirizzo all’economia mondiale, tale da evitare il verificarsi di altre disastrose crisi finanziarie, quali quella del ’29.

Con un’astuzia ed una spregiudicatezza senza precedenti, gli Usa decisero, in barba a tutti i risentimenti e le stupite contrarietà di Francia, Gran Bretagna e delle nazioni vincitrici dell’ultimo conflitto mondiale, di finanziare ed incentivare la crescita industriale di Germania, Giappone (ed Italia, sic!). Questo, al fine di favorire l’interscambio tra gli Usa e queste tre nazioni occidentali. Da una parte, gli Usa, pompando i dollari delle proprie eccedenze finanziarie nelle economie delle tre nazioni perdenti, sotto forma di investimento diretto, di aiuti o di assistenza, ne avrebbero favorito le esportazioni e la crescita interna, arrivando addirittura a far che Giappone Germania mantenessero un’analoga posizione di plusvalenze a livello regionale, anche se tutto questo andava a discapito del proprio bilancio. Dall’altra, però, avrebbero creato dei nuovi mercati per i propri prodotti industriali, il tutto in un circolo di virtuoso interscambio, il cui scopo preciso era quello di rafforzare ed estendere via via il dominio del Dollaro urbi et orbi, ma anche, quello di evitare pericolosi scivolamenti di ambedue i deficit, sia quello interno che quello esterno, verso quelle tanto temute ed incontrollabili, crisi finanziarie.

Da sottolineare il vivace contrasto tra Harry Dexter e John Maynard Keynes. Un contrasto imperniato non tanto su questioni meramente tecniche quanto, su due visioni dell’economia ( e della politica, sic!) radicalmente differenti. Da una parte Keynes insistette su un rafforzamento dei meccanismi di controllo delle eccedenze (GRSM) a livello globale, tale da creare dei limiti all’azione della stessa finanza Usa. Dall’altra Harry Dexter che, invece, insisteva su una forma di controllo attenuata, di modo da lasciare le mani libere agli Usa ( ed alla finanza speculativa, sic!). A vincere fu proprio Dexter, lasciando il grande Keynes e la sua buona fede, con un palmo di naso.

“L’Età dell’Oro del Piano Globale”. Così Varoufakis, riprendendo una metafora dello scrittore americano Gore Vidal. Un’Età che sarebbe durata sino al 1971, allorquando di fronte al presentarsi di un grave momento di generale instabilità valutaria, determinato dagli esorbitanti costi della guerra del Viet Nam, ma anche dalla sfrenata corsa al riarmo con l’URSS, il Presidente Nixon avrebbe deciso di abbandonare gli accordi di Bretton Woods, consentendo una maggior oscillazione del valore del Dollaro, anche rispetto all’oro stesso, promuovendo quella politica di rialzo degli interessi che, come un’araba fenice, avrebbe permesso al Sistema Globale di continuare a perpetuarsi sotto diverse spoglie.

E così, senza pensarci due volte, gli Usa abbandonarono sia le politiche di rigido controllo delle proprie bilance deficitarie (sia interna che estera…), sia quelle di appoggio finanziario a favore della crescita dei vari paesi occidentali, a favore di una incontrollata crescita dei propri deficit, finanziata dai flussi di capitali occidentali, attratti negli Usa dagli alti tassi d’interesse. Queste politiche sarebbero state alla base dell’instabilità economico-finanziaria degli anni ’70, e della crisi petrolifera, apparentemente scatenata dal conflitto arabo-israeliano ma, alla cui base, vi sarebbe stato quel rialzo dei tassi d’interesse che avrebbe ingenerato nei sia nei Paesi Opec che nei distributori di materie prime (le famose Sette Sorelle), la necessità di adeguare i propri prezzi al nuovo andazzo.

Il divertente, però, sarebbe arrivato nella seconda metà degli anni ’90, all’indomani delle riforme liberiste dei vari Clinton e compagnia bella. L’abolizione della Legge Steagall, che sanciva una netta divisione tra banche d’affari e banche di risparmio ed il colossale flusso valutario dai vari paesi occidentali, riaprirono la strada alla micidiale tentazione di produrre valori cartacei o denaro che dir si voglia, dal nulla. Mentre, se la tentazione di stampare moneta in sovrappiù, da parte delle varie banche centrali nei momenti di crisi, veniva via via abbandonata ed esorcizzata, tramite rigorose politiche di controllo, sempre più imperniate su privatizzazioni e tagli della spesa pubblica,andava invece prendendo piede la incontrollata diffusione sul mercato di titoli azionari basati su crediti immobiliari, spesso costituiti dalle assicurazioni sulla solvibilità di un qualsivoglia titolo.

In breve tempo, l’intero contesto finanziario mondiale, fu inondato di questi titoli, la cui solvibilità sarebbe ben presto venuta meno, ingenerando l’esplosione di una bolla speculativa che, partita dai mercati Usa, si sarebbe estesa a macchia d’olio, trascinando con sé le economie di mezzo mondo in una crisi recessiva senza precedenti. Ed anche qui, per arginare le altrui falle, i vari governi occidentali, Usa in testa, avrebbero senza tanti complimenti, fatto ricorso a politiche di salvataggio pubblico dei vari istituti finanziari coinvolti. Salvo poi, lasciar nuovamente liberi questi signori di tornare a produrre valori cartacei dal nulla, senza alcun controllo, fatta eccezione per la liquidazione dei vari “junk bonds/titoli-spazzatura” attraverso i vari interventi pubblici di cui abbiamo parlato prima.

“Bancarottacrazia”, è il curioso sostantivo, con cui Varoufakis designa l’attuale fase economica caratterizzata dal curioso processo per cui, quanto più un’organizzazione privata ha successo, tanto più gravi sono le sue perdite e tanto maggiore il potere che ne deriva, grazie al finanziamento del contribuente. Sempre a detta di Varoufakis, il socialismo è morto durante “l’età aurea” del Minotauro globale e il capitalismo è stato silenziosamente sbalzato di sella, nel momento in cui la bestia ha smesso di governare l’economia mondiale” (???). Al suo posto avremmo un nuovo sistema sociale: la “Bancarottacrazia”, appunto, ovvero il governo gestito da parte delle banche in fallimento. Il tutto con il contorno di governi compiacenti ai desiderata dell’Alta Finaza e di Paesi una volta emergenti, tipo la Cina, ma ora alle prese con il problema di dover assolutamente incentivare un mercato interno asfittico, per far fronte alla crisi dei Paesi importatori e, cosa assolutamente non secondaria, alla prospettiva di una ventata di politiche protezioniste, così come ora va prospettandosi con la neonata amministrazione Usa.

Un’analisi, quella del Varoufakis, sicuramente nitida e dettagliata a cui manca però, a parere di chi scrive, l’identificazione di una soluzione più coerente con l’assunto dell’intero testo. Riassumendo. Il problema centrale del testo è quello delle cosiddette “eccedenze”, sia esse commerciali, che finanziarie. Il loro non assorbimento genera delle vere e proprie tempeste finanziarie che scardinano l’intero scenario economico mondiale. Alla base di queste crisi sta la tendenza a produrre denaro dal nulla o qualsivoglia altro valore cartaceo, sia da parte delle banche centrali, per sostenere la produttività e la domanda interna, al fine di riassorbire le eccedenze di cui sopra, che, da parte della finanza speculativa, al fine di realizzare spropositati guadagni, sempre all’insegna dell’apparente motivazione di voler sostenere l’aumento della domanda interna, inizialmente conferendo un determinato valore ad una certa attività economica, infine alzando il tiro con scommesse virtuali (CDS, CDO e “junk bonds” vari…).

E poiché, il più delle volte, le banche centrali sono partecipate da istituzioni finanziarie private, queste ultime finiscono con l’aver sempre le mani in pasta, nella produzione di valori cartacei virtuali. Nel proporre quale soluzione ottimale per la crisi finanziaria Europea, la prospettiva di un meccanismo in grado di assorbire per intero le eccedenze, il Varoufakis ci offre una soluzione di tipo economicistico, meramente tecnica, ma che, a parere di chi scrive, non va al fondo della questione.

Il primo punto è rappresentato dalla possibilità impunemente lasciata alle istituzioni finanziarie di stampare liberamente valori cartacei dal nulla, che giuocoforza arrivano a determinare disastrose bolle speculative. Il secondo punto riguarda il legame tra banche centrali, emettitrici delle varie valute nazionali e le istituzioni finanziarie, entrambi legate dal Signoraggio, ovverosia da quel costo di emissione che, anziché esser reinvestito in opere a carattere sociale, viene direttamente devoluto a quelle istituzioni finanziarie medesime, nel ruolo di socie partecipate delle banche centrali.

E qui, pesante più che mai, rientra lo scottante tema della sovranità monetaria. Il possedere una moneta che, de facto, ingenera un debito al portatore, senza che questi possa fare o dire alcunché, lega automaticamente ed indissolubilmente il destino dei popoli a quello delle istituzioni finanziarie e dei loro desiderata.

Il Minotauro Globale non è mai veramente morto, come invece afferma il Varoufakis. Esso è vivo e vegeto più che mai; ha solo cambiato pelle, ma continua nella sua deleteria opera. Al pari della mitica creatura cretese, carica a testa bassa e distrugge tutto ciò che incontra. E poco fa che, a rimetterci siano uno o più popoli o il mondo intero. La sua è una corsa sempre più folle, incontrollata e convulsa, imperniata sulla cieca necessità di un sistema di autoalimentarsi, ingenerando una crisi dietro l’altra.

E’ da qualche tempo che, in Rete e per i mercati, si è fatta strada un’altra “brillante” idea, partorita dall’impunità di certa finanza: quella del “bit coin” o “moneta virtuale”. Creata dal nulla, on line, questa forma di valore aumenta costantemente, promettendo ai propri entusiasti (ed ingenui…) acquirenti costanti aumenti di valore che, sinora, non hanno mancato di verificarsi. Ed anche qui, dobbiamo ritornare alla domanda cruciale: chi emette questa valuta? Essa è figlia di Internet e di coloro che, la Rete la controllano attraverso motori di ricerca, social e via discorrendo. Ovverosia i Soliti Noti, del Potere Globale.

Pertanto, che si avvedano presto gli sprovveduti acquirenti di “bit coin”, la fregatura, la bolla speculativa è dietro l’angolo! A centocinquat’anni e passa dalla morte di Marx, ci rimane la giusta considerazione dell’analisi di un meccanismo, quello della società del capitalismo “avanzato”, che divora sé stesso e che, perciò stesso, ora più che mai, necessita di una radicale revisione e di una “messa in sicurezza” tali, da non consentire ulteriori tentennamenti e rinvii. Stavolta ne va della sopravvivenza dell’intero genere umano.